Ausnahmsweise gibt es heute noch mal etwas aus meinem Lieblingsbereich: Geld und Finanzen. Genau genommen möchte ich beleuchten, was man bei der privaten Rentenvorsorge beachten sollte und wie man vielleicht eine Alternative schaffen kann. Beginnen möchte ich dazu mit ein paar Grundlagen und beziehe mich hierbei auf Deutschland.

Die drei Säulen der Rentenvorsorge in Deutschland

- Staatliche Rente

- Betriebliche Altersvorsorge

- Private Altersvorsorge

Staatliche Rente

Die staatliche Rentenvorsorge wird einem direkt vom Bruttogehalt abgezogen und ist Teil der Lohnnebenkosten. Das Ganze funktioniert nach dem Umlageprinzip. Das bedeutet, dass die Beiträge, die der arbeitenden Bevölkerung heute vom Lohn einbehalten werden, an die aktuellen Rentner verteilt wird, um deren laufenden Rentenzahlungen zu leisten.

Was ich später an tatsächlicher Rente bekomme, hängt von meinem Einkommen ab. Verdiene ich das durchschnittliche Bruttojahresgehalt (aktuell 49.200 Euro pro Jahr), bekomme ich am Ende des Jahres 1 Rentenpunkt gutgeschrieben auf mein Rentenkonto. Verdiene ich weniger oder mehr, bekomme ich 0,X oder 1,X Punkte gutgeschrieben. Jeder volle Rentenpunkt hat einen Wert (aktuell ca. 36 Euro).

Kleine Anmerkung am Rande hierzu: Das durchschnittliche Bruttojahresgehalt ist in meinen Augen sicherlich nicht aussagekräftig und wird doch einige extrem gute Verdiener enorm angehoben. Der Mindestlohn liegt bei 12 Euro Brutto pro Stunde, also bei 2.076 Euro bei 173 Stunden im Monat, also bei 24.912 Euro. Es gibt eine Unmenge an Menschen, die tatsächlich für dieses Gehalt oder nur wenig mehr arbeiten gehen. Verdient jemand also den Mindestlohn, würde er statt dem einen vollen Rentenpunkt, nur etwa 0,51 Rentenpunkte, folglich auch nur ca. 18 Euro an Rente pro Jahr erwirtschaften.

Nach 45 Arbeitsjahren wären das ohne Inflation 810 Euro, die diesem arbeitenden Menschen nach seinem Vollzeitjob an Rente zustehen. Davon werden erstens später noch Krankenkassenbeiträge abgezogen und zweitens wissen wir schon heute ... Das reicht nicht! Der Mindestlohnverdiener muss also von seinen 1.491,20 Euro Nettolohn dringend privat vorsorgen! (Zumindest empfiehlt es so der Rentenbescheid).

Der Sauberkeit halber ist zu erwähnen, dass jemand, der ein Jahresbruttogehalt von 492.000 Euro verdient, nicht 10 Rentenpunkte bekommt, sondern dass es nach oben einen Deckel gibt und auch so die Besserverdiener eine sehr große Rentenlücke im Vergleich zum Einkommen während des Arbeitslebens haben. Ja, das ist Jammern auf ganz hohem Niveau. Für den Großverdiener ist es ein Leichtes, privat vorzusorgen und dennoch einen sehr gehobenen Lebensstil trotz der steigenden Kosten zu führen. Was aber macht der fleißige Arbeiter, der 1.491,20 Euro Netto verdient?

Betriebliche Altersvorsorge

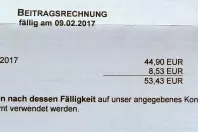

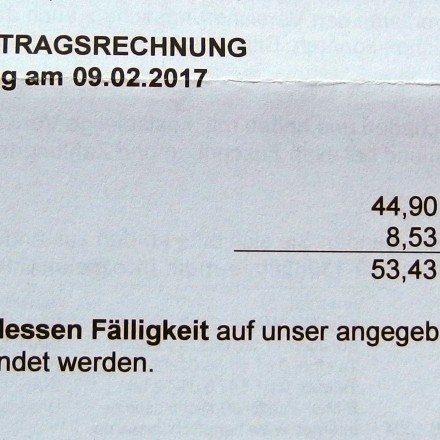

Jeder Betrieb muss seinem Arbeitnehmer die Möglichkeit geben, Bruttolohn direkt - also unversteuert - in die betriebliche Altersvorsorge umwandeln zu können. Hört sich toll an, denn zahlt der Mitarbeiter beispielsweise 76 Euro im Monat in die bAV (betriebliche Altersvorsorge), so muss er diese nicht versteuern. Zunächst. Das muss er dann später, wenn er die betriebliche Rentenversicherung ausgezahlt bekommt vesteuern, möglicherweise zu einem Steuersatz, der höher ist als der heutige.

Ich habe nicht die Glaskugel, dass ich das prognostizieren kann und die hat auch kein Versicherungsvertreter. Das ist schon mal ein Punkt, der aus meiner Sicht gegen eine betriebliche Altersvorsorge spricht. In einigen Fällen zahlt der Arbeitgeber auch einen "Bonus", beispielsweise vermögenswirksame Leistung, die man dort einfließen lassen könnte. Ja, ein nettes Bonbon, auch für den Arbeitgeber, denn auch der spart Lohnnebenkosten, wenn er mit einer solchen Gehaltsumwandlung das Bruttogehalt drückt. Der Angestellte bekommt dann aber nur noch 1.447,25 Euro netto ausgezahlt.

Was bringt die betriebliche Altersvosorge?

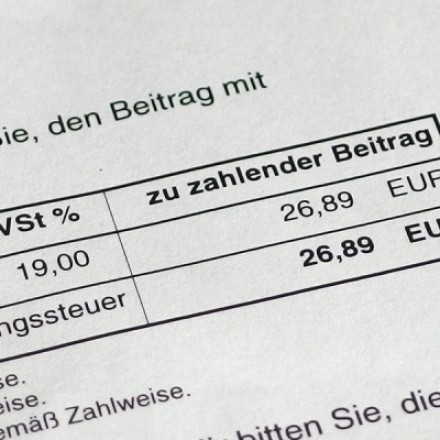

Wie viel bekommt er dann nach 45 Arbeitsjahren etwa aus der betrieblichen Altersvorsorge monatlich an Rente? Einzahlen tut dieser Angestellte pro Jahr 912 Euro. Aktuell sind die Zinsen relativ niedrig und der Vertrag kostet Verwaltungsgebühr, jedes Jahr. Pro vorhandenen 10.000 Euro gibt es in etwa 28 Euro Bruttorente. Eingezahlt hätte der Angestellte nach 45 Arbeitsjahren 41.040 Euro (ohne Zinsen). Verdoppeln wir - weil wir optimistisch sind - diesen Betrag wegen Zins und Zinseszins. 82.080 Euro Guthaben macht also dann 229,82 Euro zusätzliche Bruttorente pro Monat. Diese muss dann versteuert werden, da sie es beim Einzahlen nicht wurde. Mit viel Pech liegt man damit auch über der Steuerfreigrenze im Allgemeinen und muss auch die staatliche Rente versteuern. Dann ist es fast eine Nullnummer.

Im Übrigen hat der Angestellte 45 Jahre lang auf etwa 44 Euro Nettolohn im Monat verzichtet. Also über die lange Zeit auf 23.760 Euro! Teilen wir nun diese Summe durch die monatliche Rente von rund 230 Euro brutto und wir kommen auf 103 Monate, die der Angestellte noch leben muss, damit er zumindest mal das Geld, was er tatsächlich weniger bekommen hat pro Monat, an Rente wieder reinholt. 103 Monate sind 8,5 Jahre. Da die 230 Euro aber versteuert würden, können wir sicherlich auf 10 Jahre aufrunden. Stirbt der Angestellte vorher, also jünger als mit 77 Jahren, dann hat er vorher auf eine Menge Geld verzichtet und die Wette leider verloren.

Dieses Wissen macht für mich eine betriebliche Altersvorsorge völlig unattraktiv. Hinzu kommt, dass man beim Wechsel des Arbeitgebers zwar prinzipiell wieder das Recht hat, sein Gehalt umzuwandeln, aber es kann sein, dass der neue Arbeitgeber eine andere Versicherung hat, mit der er arbeitet und man somit den bestehenden Vertrag nicht weiterführen kann, sondern einen neuen abschließen muss, bei einer neuen Versicherung. Wechseln man mehrfach den Arbeitgeber, dann können also auch verschiedenste Versicherungsgesellschaften ins Spiel kommen. Auch das, ein absolut unattraktiver Punkt. Ach ja... geht man - so wie ich - ins Ausland, dann ist die bAV nicht mit transferierbar ins Ausland und ist komplett hinfällig, natürlich mit Verlust.

Lohnt sich private Vorsorge?

Und wenn man statt der betrieblichen Altersvorsorge anderweitig privat vorsorgt? Man könnte nun alternativ riestern, eine Rürup- bzw. Basisverischerung abschließen oder weder das eine noch das andere, sondern irgendeinen privaten Sparplan. Im Prinzip ist das ähnlich wie oben. Riester ist fein, wenn man sich von den staatlichen Zulagen und den Förderungen locken lässt, allerdings muss man 4% vom Jahresbruttoeinkommen einzahlen, um die volle Förderung zu bekommen. Im Beispiel Mindestlohn mit 24.912 Euro Bruttolohn pro Jahr, wären das 996,48 abzüglich 175 Euro Zulage (für einen Single ohne Kinder), also ca. 69 Euro vom Nettolohn im Monat. Nun kommt die gleiche Rechnung wie oben.

Riestere ich 45 Jahre lang und verzichte auf 45 Jahre mal 69 Euro im Monat habe ich auf 35.966,60 Euro Nettolohn in dem Zeitraum verzichtet. Der Riester ist einer der teuersten Rentenverträge, was die Verwaltungskosten angeht. Heißt also ich bekomme wieder ca. 30 Euro pro eingezahlten 10.000 Euro, hier verdoppeln wir ebenfalls die eingezahlte Summe wegen der Zinsen und Erträge, sprich ich bekomme 210 Euro zusätzliche Rente im Monat. Hier könnte ich 171 Monate jeden Monat 210 Euro nehmen, um die eingezahlten 35.966,60 Euro zu verbrauchen. 171 Monate entspricht 14 Jahren und 3 Monaten. Ich kann also getrost 81 werden, und hätte ich jeden Monat 69 Euro gespart (ohne Zinsen) mein gesamtes Arbeitsleben lang, könnte ich mir bis zu meinem 81. Geburtstag jeden Monat 210 Euro nehmen, völlig ohne Probleme.

Gleiches bei der Basis- bzw. Rüruprente. Nur hier kommt erschwerend hinzu, dass diese von mir privat eingezahlten Beträge komplett weg sind, sterbe ich bevor ich die Auszahlung erlebe. Hier gibt es keinen Hinterbliebenenschutz! Fällt also für mich komplett raus.

Was bleibt am Ende übrig?

Wie man mit ca. 1.500 Euro Nettolohn betrieblich und privat vorsorgen soll, um aus allen 3 Säulen später etwas zu bekommen, ist mir unerklärlich, würde nämlich bedeuten, mir bleiben ca. 1.350 Euro netto über als Single. Bei den aktuellen Preisen, wenn ich dann auch noch Hausrat, Privathaftpflicht, GEZ, Telefon, Strom, Gas, Miete und vielleicht eine private Krankenzusatzversicherung bedienen, weil auch dort eine immer größere Lücke entsteht, ist das schier unmöglich und kaum praktikabel.

Was mir dann am Ende bleibt 810 Euro gesetzliche/staatliche Rente, 230 Euro Bruttorente aus der bAV und 210 Euro aus der Riester oder Rürup. 1.250 Euro Bruttorente, auf die ich teilweise noch Steuern und vor allem Krankenkassenbeiträge zahlen muss, lohnt in meinen Augen diesen Aufwand und Verzicht, vor allem aber die schlechte Flexibilität in keinerlei Weise. Was mir bleiben würde, entspricht in etwa der Grundrente und dafür habe ich insgesamt auf 115 Euro Nettolohn jeden Monat verzichtet, 45 Jahre lang? Ganz schön irre, oder?

Wie kann ich mich vor Altersarmut schützen?

Ich persönlich spare jeden Monat selbst und lege dieses Geld ohne feste Laufzeit in verschiedene Aktienfonds an. Die Vorteile dabei sind, dass ich zu jeder Zeit an mein Geld ran kann, ohne Kündigungsfristen, Wartezeiten oder ähnliches. Außerdem bin ich flexibel in der Summe, die ich monatlich spare. War ich gut unterwegs, kann es mehr sein, ist ein Monat mit Sonderausgaben, dann ist es ein wenig weniger. Wichtig ist nur, dass ich konsequent spare und nicht jeden Monat weniger oder gar nicht. Die Verwaltungskosten sind gering und auch Abschlusskosten fallen komplett weg. Sterbe ich mit 60, ist alles Geld da und geht an meine Erben. Sterbe ich mit 74, sollte zumindest mal noch eine Menge Geld da sein für meine Erben. Ich kann später auch nur das an Geld von meinem Ersparten nehmen, was ich tatsächlich brauche und bin sehr flexibel.

Die Voraussetzung hierfür ist aber natürlich, dass ich absolut konsequent und zuverlässig bin und nicht irgendwann auf die Idee komme, von diesem Geld in den Urlaub zu fahren, mir eine Chanel Handtasche oder eine Rolex anzuschaffen oder zu leben, wie Gott in Frankreich und alles auf den Kopf zu hauen. Wer das kann, der ist definitiv aus meiner persönlichen Sicht besser bedient, keinerlei weitere Rentenvorsorge zu betreiben, über die staatliche Rente hinaus.

Andere Anlageformen sind deutlich besser. Vor allem solche, wo das Geld flexibel ist und wo ich jederzeit dran kann. Wichtig ist nur, dass ich dennoch konsequent spare.